A contribuição sindical patronal, recolhida anualmente, é fundamental para custear a atividade sindical e garantir a representação dos interesses dos empregadores.

É prerrogativa legal do sindicato patronal, a defesa dos interesses das empresas nas negociações coletivas, promovendo condições de trabalho e remuneração que sejam justas e sustentáveis para as empresas, evitando possíveis conflitos.

Sua contribuição ajuda a fortalecer o setor de Tecnologia da Informação na classe patronal frente ao governo e outras entidades.

Contribui para a estabilidade do ambiente de negócios na representação ativa contra práticas abusivas e injustas no mercado de trabalho.

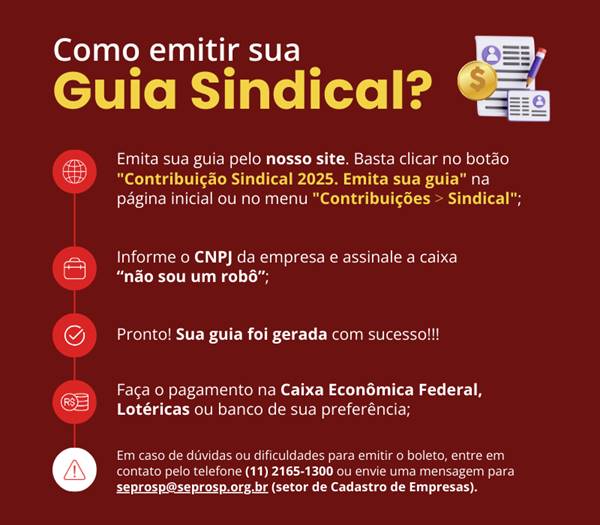

As GUIAS acessadas estão devidamente registradas pela CAIXA, dentro dos padrões FEBRABAN para este propósito, com o objetivo de facilitar os nossos associados e filiados no processo de geração do documento GRCSU 2025 SEPROSP, www.seprosp.org.br.

Entretando, diversas empresas e contabilidades utilizam a prática de emissão dessa contribuição pelo site oficial CAIXA.

Para tanto, clique no banner abaixo e tenha um passo a passo de como utilizar o sistema CAIXA com os dados do SEPROSP.

A obrigatoriedade da contribuição sindical anual está prevista no artigo 579 da Consolidação das Leis do Trabalho – CLT, que dispõe: “A contribuição sindical é devida por todos aqueles que participarem de uma determinada categoria econômica ou profissional, ou de uma profissão liberal, em favor do sindicato representativo da mesma categoria ou profissão, ou inexistindo este, na conformidade do disposto no art. 591.”

A natureza jurídica da contribuição sindical é tributária, se encaixando na orientação do artigo 149 da Constituição Federal, como contribuição de interesse das categorias econômicas e profissionais, bem como na definição de tributo prevista no artigo 3º do Código Tributário Nacional, sendo uma prestação pecuniária, exigida em moeda, sendo ainda, compulsória, não dependendo da vontade do empregador ou do empregado.

O artigo 8º da Constituição Federal estabelece o seguinte:

“Art. 8º – É livre a associação profissional ou sindical, observado o seguinte:

IV – A assembléia geral fixará contribuição que, em se tratando de categoria profissional, será descontada em folha, para custeio do sistema confederativo da representação sindical respectiva, independentemente da contribuição prevista em lei.”

Desta forma, a Constituição Federal estabelece que as contribuições fixadas por assembléia geral extraordinária e devidas ao sindicato, dependem de autorização para o respectivo desconto, salvo quanto à contribuição sindical, cujo desconto independe dessas formalidades.

Assim, todos os empregados, trabalhadores autônomos e empresários, que integrarem uma determinada categoria econômica ou profissional, estão obrigados por lei, ao pagamento da contribuição sindical, não sendo relevante para tanto, ser ou não associado à entidade.

Pelo artigo 8º da Constituição Federal ninguém está obrigado a filiar-se ou a manter-se filiado a sindicato. No entanto, o fato de não se filiar a sindicato, não isenta os profissionais ou as empresas de recolherem contribuições decorrentes de lei e de natureza tributária, como é o caso da contribuição sindical.

Cabe à Caixa Econômica Federal manter uma conta especial em nome de cada uma das entidades beneficiadas (art. 588 da CLT) e promover a distribuição das contribuições arrecadadas na proporção indicada pelo artigo 589 da CLT, a saber:

“Art. 589. da importância da arrecadação da contribuição sindical serão feitos os seguintes créditos pela Caixa Econômica Federal, na forma das instruções que forem expedidas pelo Ministério do Trabalho:

I – 5% (cinco por cento) para a Confederação correspondente;

II – 15% (quinze por cento) para a Federação;

III – 60% (sessenta por cento) para o Sindicato respectivo;

IV – 20% (vinte por cento) para a “Conta Especial Emprego e Salário“.

Em síntese, atualmente, a cobrança da Contribuição Sindical encontra respaldo legal no artigo 8º, IV da Constituição Federal, bem como nos artigos 578 a 594 da Consolidação das Leis do Trabalho, concluindo-se pela plena legalidade de sua cobrança por parte das entidades de classe, estando esta questão consolidada tanto do ponto de vista legal, doutrinário e jurisprudencial, sendo, portanto, seu recolhimento de caráter obrigatório.

O recolhimento da contribuição sindical efetuado fora do prazo previsto na lei, de acordo com o artigo 600 da CLT, será acrescido de multa de 10% (dez por cento), nos 30 (trinta) primeiros dias, com o adicional de 2% (dois por cento) por mês subseqüente de atraso, além de juros de mora de 1% (um por cento) ao mês e correção monetária.

Em caso de falta de pagamento da contribuição sindical, cabe às entidades promover a respectiva cobrança judicial perante a Justiça do Trabalho, de acordo com o previsto na nova redação do artigo 114, inciso III da Constituição Federal, dada pela Emenda Constitucional 45/2004, que dispõe ser da competência da justiça do trabalho lides que envolvam a cobrança de contribuições devidas às entidades sindicais, contribuição confederativa (art. 8º, IV da CF/88), contribuição sindical (art. 8º, IV da CF/88, arts. 548, 578 e seguintes da CLT) ou contribuição associativa (art. 548, “b” da CLT).

PRAZO PARA RECOLHIMENTO

O recolhimento deve ser feito em janeiro pelas próprias empresas às respectivas entidades sindicais de classe e à federação, no caso de inexistência de sindicato da categoria econômica na base territorial em que a empresa está estabelecida.

– Empregadores: ATÉ 31 DE JANEIRO

– Autônomos: ATÉ 28 DE FEVEREIRO

EMISSÃO DA GUIA PARA PAGAMENTO

A Guia de Recolhimento da Contribuição Sindical, GRCSU, deverá ser preenchida e pode ser emitida pelo nosso portal através do link: www.seprosp.gov.br .

EMPRESAS NOVAS

Para empresas que venham a se estabelecer após o mês de janeiro, o recolhimento da contribuição sindical deverá ser efetuado por ocasião do requerimento, junto às repartições competentes, do registro ou da licença para o exercício da respectiva atividade.

(Art. 586 e 587 da CLT)

CÁLCULO DA CONTRIBUIÇÃO

A contribuição sindical patronal é proporcional ao capital social da empresa, devendo ser recolhida no mês de janeiro de cada ano. Para tanto, disponibilizamos em nosso site tabelas de referência para cálculo de, pelo menos, 5 exercícios.

EMPRESA COM MAIS DE UMA ATIVIDADE ECONÔMICA

Quando a empresa realizar diversas atividades econômicas, sem que nenhuma delas seja preponderante, cada uma dessas atividades será incorporada à respectiva categoria econômica, sendo a contribuição sindical devida à entidade sindical representativa da mesma categoria, procedendo-se igualmente em relação às correspondentes sucursais, agências ou filiais.

Entende-se por atividade preponderante a que caracterizar a unidade do produto, operação ou objetivo final, para cuja obtenção todas as demais atividades convirjam, exclusivamente, em regime de conexão funcional.

ATRASO NO RECOLHIMENTO

O recolhimento efetuado fora do prazo será acrescido das cominações no art. 600 da CLT:

O recolhimento da contribuição sindical efetuado fora do prazo referido neste Capítulo, quando espontâneo, será acrescido da multa de 10% (dez por cento), nos 30 (trinta) primeiros dias, com o adicional de 2% (dois por cento) por mês subseqüente de atraso, além de juros de mora de 1 % (um por cento) ao mês e correção monetária, ficando, nesse caso, o infrator, isento de outra penalidade.

PROVA DE QUITAÇÃO

A prova de quitação da contribuição sindical dos empregadores, assim como dos empregados, é essencial para a participação em concorrências públicas ou administrativas e para o fornecimento às repartições paraestatais ou autárquicas (Art. 607 da CLT).

DÚVIDAS? Entre em contato com o SEPROSP – telefone: (11) 2165-1300